जानिए क्यों फिक्स्ड डिपॉजिट की तुलना में बेहतर हैं म्युचुअल फंड, यहां समझिए पूरा गणित

कोई भी निवेश ज्यादातर दो बेसिक सवालों पर आधारित होता है, पहला कितना रिस्क है और दूसरा कितना रिटर्न मिलेगा.

- Money9 Hindi

- Last Updated : September 19, 2021, 13:12 IST

म्युचुअल फंड (FD) कुछ और नहीं बल्कि बहुत सारे निवेशकों द्वारा बनाया गया एक फंड है, जो अपने पैसे को जमा करते हैं, जिसे बाद में अलग-अलग सिक्योरिटीज को खरीदने में इस्तेमाल किया जाता है. इस फंड (FD) का का मेनेजमेंट प्रोफेशनल्स के द्वारा किया जाता है. जो यह तय करते हैं कि फंड को कहां निवेश करना है और सही समय पर इसे कहां स्थानांतरित करना है. इस अंडरलाइंग इन्वेस्टमेंट में निवेशक आनुपातिक आधार पर लाभ और हानि के लिए उत्तरदायी होते हैं. मोटे तौर पर यही म्यूचुअल फंड का ओवरआल कांसेप्ट है, लेकिन आपको म्यूचुअल फंड में निवेश करना चाहिए या नहीं अब उसे समझते हैं.

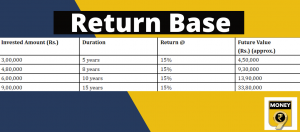

1-रिटर्न बेस

कोई भी निवेश ज्यादातर दो बेसिक सवालों पर आधारित होता है, पहला कितना रिस्क है और दूसरा कितना रिटर्न मिलेगा. म्युचुअल फंड कंपाउंड इंटरेस्ट प्रिंसिपल पर काम करते हैं, जहां अर्जित ब्याज के साथ प्रिंसिपल अमाउंट को लगातार आधार पर जोड़ा जाता है जिससे बड़ा अमाउंट क्रिएट होने में हेल्प मिलती है. आइये देखते हैं कि 5000 रुपये की मासिक SIp (सिस्टेमेटिक इन्वेस्टमेंट प्लांस ) आपकी किस प्रकार से वेल्थ क्रिएट करने में सहायक हो सकती है.

इसलिए यदि आप 5000 प्रति माह का निवेश करते हैं, तो म्युचुअल फंड पर हर साल मिनिमम औसत दर 15% को देखते हुए, आपके निवेश का मूल्य पांचवें वर्ष में 150% और पंद्रहवें वर्ष में 365% बढ़ जाता है.

SIP कैलकुलेटर के लिए क्लिक करें- https://sipcalculator.in/result

2-इन्फ्लेशन को भी देता है मात

पैसे को गद्दे के नीचे या किसी जार में भरने से केवल पैसे बचाने में मदद मिलेगी. लेकिन ऐसा करने से बढ़ रही महंगाई को नहीं रोका जा सकता है. हम सभी जानते है की पैसे की ताकत हर साल कम हो जाती है. यानी 10 रु का नोट आज आपको 1 सेब खरीदने में मदद कर सकता है, लेकिन यह अगले साल उसी दिन हो सकता है आपके लिए एक सेब खरीदने में सक्षम न हो क्योंकि उस साल तक सेब की कीमत बढ़ चुकी होगी. म्यूच्यूअल फंड वह एंटी इन्फ्लेशन ड्रग है जो डायवर्सिफिकेशन के जरिए महंगाई को दूर रखता है. इक्विटी आधारित म्यूचुअल फंड इकॉनमी की प्रगति को दर्शाता है. इसलिए अगर देश की जीडीपी 5% की दर से बढ़ती है तो रिटर्न 12-13% के आसपास हो जाता है.

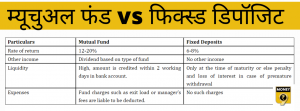

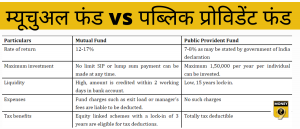

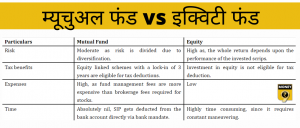

3- अन्य विकल्पों से तुलना

आइए म्यूचुअल फंड के साथ विभिन्न विकल्पों की तुलना कर के देखते हैं.

(इसके भी 3 ग्राफ़िक स्टोरी के साथ अटैच्ड कर दिए हैं)

4-प्रोफेशनल टच

स्टॉक या इक्विटी में सही निवेश के लिए वर्षों के ज्ञान और अध्ययन की आवश्यकता होती है ताकि सही समय पर एंट्री और एग्जिट किया जा सके. क्योंकि म्यूचुअल फंड का मॅनॅग्मेंट एक्सपर्ट्स के द्वारा किया जाता है, जिन्हें बाजार और इसकी क्षमताओं के बारे में गहरी जानकारी होती है. इसलिए म्युचुअल फंड निवेश, आपको बाजार की प्रवृत्ति के बारे में ज्यादा चिंता किए बिना अपना काम करने देता है.

5-लिक्विडिटी

जीवन अनिश्चिताओं से भरा हुआ है. आपको अपने पैसो की आवश्यकता कभी भी पड़ सकती है. जहाँ फिक्स्ड डिपॉजिट में आपका पैसा कुछ सालों के लिए लॉक-इन पीरियड में चला जाता है. लेकिन म्यूचुअल फंड में आपको ऐसे किसी लॉक इन पीरियड का सामना नहीं करना पड़ता है. आप जब चाहें अपना पैसा निकाल सकते है. क्योंकि यहाँ आप वर्तमान एनएवी पर फंड की आवश्यकता के अनुसार कुछ इकाइयों को बेच सकते हैं और अधिकतम दो वर्किंग डेज में बैंक में राशि प्राप्त कर सकते हैं.

6-टैक्स सेविंग्स

आज की तारीख में टैक्स बचाना भी बहुत जरुरी है. लेकिन ज्यादातर टैक्स सेविंग्स ऑप्शन या तो बहुत लंबी के लॉक इन पीरियड के साथ आते हैं या तो उनमें इंट्रेस्ट रेट बहुत ही कम होता है. ऐसे में म्यूचुअल फंड एक दोधारी तलवार का काम करता है जहां अधिकतम रिटर्न के साथ न्यूनतम लॉक-इन लगभग गारंटीकृत होता है. इसके अलावा 1 लाख रुपये तक की राशि के लिए लिक्विडेशन पर टैक्स छूट भी मिलती है.

7-डायवर्सिफिकेशन

म्यूचुअल फंड डायवर्सिफिकेशन के साथ आते है. यहाँ पर आपके सारे रुपये एक ही स्टॉक को खरीदने में नहीं लगाए जाते हैं. जिससे आपका रिस्क भी बहुत कम हो जाता है. एक उदाहरण से समझते है. मान लीजिये अगर किसी को मारुति सुजुकी के शेयर खरीदने हैं तो उसे सिर्फ एक शेयर के लिए 7014 (17 सितम्बर क्लोजिंग प्राइस) का भुगतान करना पड़ सकता है. वही म्युचुअल फंड में भले ही SIP की रकम 500 रुपये जितनी कम हो. लेकिन उस राशि का कुछ अंश निश्चित रूप से मारुति सुजुकी के शेयर को खरीदने में भी जाएगा. जिसका मतलब है कि कम मात्रा में निवेश भी बेहतर पोर्टफोलियो प्राप्त करने में मदद कर सकता है.

8-हर जरूरत को पूरा के लिए एक फंड

यह कहना कि म्युचुअल फंड अत्यधिक जोखिम भरा होता है. यह बिल्कुल गलत है. क्योंकि ये फंड न केवल इक्विटी या स्टॉक पर ध्यान केंद्रित करते हैं. बल्कि वे कम जोखिम वाले विकल्प जैसे कि डेट फंड, या मनी मार्केट इंस्ट्रूमेंट को भी लक्षित करते हैं. यह निवेशकों को उनकी उम्र, उद्देश्य और जोखिम लेने की क्षमता के आधार पर चुनने के लिए विकल्पों की एक विस्तृत श्रृंखला प्रदान करते हैं.

9-वेल्थ क्रिएशन

क्योंकि म्युचुअल फंड कंपाउंड इंटरेस्ट के फॉर्मूले पर काम करते हैं इसलिए इनमें निवेश के बाद इन्फ्लेशन का डर नहीं रह जाता है. एक बार निवेश शुरू करने के बाद धन की शुरुआत होती है. किसी के पास अलग-अलग लक्ष्य हो सकते हैं जैसे कि बेटे की शिक्षा या बेटी की शादी या रिटायरमेंट फंड तैयार करना आदि. मान लें अगर कोई व्यक्ति अगले 10 साल में अपने रिटायरमेंट के लिए 22 लाख रुपये जोड़ना चाहता है, तो वह ये रकम बड़ी आसानी से किसी भी फंड में हर महीने 9,600 रुपये का निवेश करके इसे बना सकता है. (नोट- यहां हम वार्षिक रिटर्न 12% से अधिक मान रहे हैं )

10- बहुत आसान है म्युचुअल फंड का निवेश

न्यूनतम दस्तावेज के साथ आप भी म्युचुअल फंड की शुरुआत कर सकते हैं. म्युचुअल फंड में निवेश के लिए आपको एकमुश्त निवेश के साथ SIP करने की सुविधा भी मिलती है. कोई भी व्यक्ति महीने या तिमाही के किसी भी समय एकमुश्त निवेश का विकल्प चुन सकता है. बाहर निकलने का विकल्प और भी आसान है. क्योंकि आप किसी भी समय आवश्यक यूनिट्स को बेच कर अपने रजिस्टर बैंक अकाउंट में एक से दो दिन के बीच में रुपयों को प्राप्त कर सकते हैं.

म्यूचुअल फंड आपकी मेहनत की कमाई को बचाने का सही तरीका है. क्योंकि वे आपके भविष्य का ख्याल रखते हैं जिससे आप अपने वर्तमान को शांति से जी सकते हैं. हालांकि म्यूचुअल फंड पूरी तरह से जोखिम मुक्त नहीं हैं. इसीलिए आपको किसी भी निवेश से पहले अपनी फाइनेंशियल एडवाइजर की सलाह जरूर लेनी चाहिए.

पर्सनल फाइनेंस पर ताजा अपडेट के लिए Money9 App डाउनलोड करें।

Related

- अस्थिर बाजार में सावधानी के साथ करें निवेश: संजीव बजाज

- LIC policy: एलआईसी की इस पॉलिसी में रोजाना 73 रुपये का करें निवेश, मैच्योरिटी पर मिलेंगे 10 लाख

- 10 तरह के म्यूच्यूअल फंड्स, जिनके बारे में जानना ज़रूरी

- ICICI प्रूडेंशल म्यूचुअल फंड ने लॉन्च किया ICICI प्रूडेंशल मिडकैप 150 इंडेक्स फंड

- RCap बॉन्ड धारकों को उनके निवेश की केवल आधी वसूली की संभावना

- कोरोना की चिंताओं से निवेशकों ने बदली रणनीति, होटल और एविएशन से निकलकर इन सेक्टरों में खरीदारी कोरोना की चिंता